Direzione Net Zero: come orientarsi nel nuovo mondo dell’impegno per il clima

Condividi

Questa è una comunicazione di marketing. Si prega di consultare il Prospetto e il KIID prima di prendere una decisione finale di investimento.

Mentre decine di milioni di tifosi si sintonizzavano sulle partite di calcio di Euro 2020, un’azienda puntava ad attirare la loro attenzione con un nuovo slogan accattivante, che svettava sui cartelloni a bordo campo.

Una delle più grandi case automobilistiche in Europa, nonché uno dei principali sponsor dell’evento, aveva acquistato questo esclusivo spazio pubblicitario per promuovere il proprio impegno a conseguire la cosiddetta neutralità carbonica, definita anche “Net Zero” (ossia l'azzeramento delle emissioni nette) entro il 2050. Attraverso lo slogan "Way to ZERO", l’azienda ha voluto richiamare l'idea di un percorso verso un futuro a emissioni zero.

Talvolta le campagne pubblicitarie riflettono il grado di interesse del pubblico per una particolare tematica. La decisione della casa automobilistica di pubblicizzare il proprio impegno per la neutralità carbonica in occasione di un campionato europeo di calcio è il segnale della consapevolezza, da parte dei cittadini europei, delle problematiche correlate ai cambiamenti climatici.

Una consapevolezza che emerge anche dalle ricerche Google Trends dove il termine “Net Zero” a maggio 2021 era in testa alla classifica mondiale come l’espressione più ricercata in oltre 5 anni, primato battuto altre sette volte tra settembre e novembre.

I dati sulle ricerche e il proliferare delle pubblicità sul Net Zero confermano l’idea che ci eravamo già fatti leggendo le notizie o guardando la TV, ovvero che sono sempre di più le aziende, gli investitori e i governi che si impegnano per la neutralità carbonica.

Perché tutti puntano al Net Zero

Ci chiediamo, dunque, per quale motivo in così tanti ambiti della società civile, dai governi alle aziende, dagli investitori ai singoli cittadini, sia emerso quest’impegno per la neutralità carbonica.

La risposta è più semplice di quello che si potrebbe pensare. Ci si sta rendendo conto, sempre di più, che l’azzeramento delle emissioni di gas serra è necessario per impedire l’aumento della temperatura globale provocato dall’uomo, indipendentemente dal livello delle temperature fissato come soglia massima, che siano 1,5° o 2°C al di sopra dei livelli preindustriali.

Senza Net Zero, le temperature globali continuerebbero incessantemente a salire.

Se consideriamo l’obiettivo di 1,5°C, fissato come limite “ideale” dall’Accordo di Parigi, è importante tenere presente che le temperature globali sono già salite molto rispetto a tale soglia. In media, oggi le temperature sono più alte di 1°C rispetto ai livelli preindustriali; il periodo di riferimento scelto è tra il 1850 e il 1900 poiché coincide con le prime rilevazioni pressoché mondiali.

Anche se le temperature sono già salite, il raggiungimento dell’obiettivo di azzeramento delle emissioni nette entro il 2050 potrebbe fermare gli aumenti intorno a una soglia che impedisca cambiamenti climatici di grande portata. Le aziende che saranno in grado di conseguire tale obiettivo attraverso i loro prodotti e i loro business avranno grandi vantaggi. Gli investitori, a prescindere dalle considerazioni morali, vorranno puntare sulle aziende vincenti e non sui perdenti. Tali motivazioni, tutte insieme, costituiscono una forte spinta verso l’obiettivo “Net Zero”.

Obiettivo: “Net Zero”

- Paesi

Diversi Paesi sembrano fare a gara a chi raggiungerà per primo la neutralità carbonica. Tra questi c’è la Germania: a maggio 2021 il governo tedesco ha annunciato l’intenzione di ridurre le emissioni di carbonio del 65% entro il 2030, dell’85-90% entro il 2040 fino ad azzerarle nel 2045. La Germania è stata costantemente il principale emittente di CO2 in Europa, e in precedenza il Paese si era posto come obiettivo una riduzione del 55% entro il 2030 e la neutralità entro il 2050. Anche l’Amministrazione Biden ha annunciato impegni importanti, con un taglio delle emissioni del 50-52% entro il 2030, mentre il Regno Unito si è impegnato a ridurre le emissioni addirittura del 78% entro il 2035. - Imprese

La corsa alla neutralità carbonica ha contagiato anche le aziende. Circa 3.100 società hanno aderito all’iniziativa promossa dalle Nazioni Unite “Race to Zero” e hanno fissato gli obiettivi di azzeramento delle emissioni entro il 2050; da un recente rapporto è emerso che “almeno un quinto (ossia il 21%) delle 2.000 maggiori società quotate al mondo ha fissato obiettivi legati alla neutralità carbonica, equivalenti ad un fatturato annuo pari a circa 14 mila miliardi di dollari.”1

Decine di aziende si sono impegnate a raggiungere ancor prima l’obiettivo. Tra queste, Schneider Electric entro il 2030, Unilever entro il 2039, Coca Cola, Orange e Amazon entro il 2040, e Engie entro il 2045. Nel 2020 Microsoft ha assunto l’impegno di diventare “carbon negative” (quindi, oltre la neutralità carbonica) entro il 2030, con o senza compensazioni; entro il 2050 intende “eliminare dall’ambiente tutto il carbonio che la società ha emesso direttamente o attraverso il consumo elettrico dalla sua fondazione nel 1975.” L’Accordo di Parigi fissa l’obiettivo di neutralità carbonica nel 2050, dunque alcune delle principali aziende al mondo si sono impegnate a fare ancora meglio. - Investitori

Anche gli investitori hanno abbracciato Net Zero, alcuni hanno fissato pubblicamente gli obiettivi di neutralità carbonica nel portafoglio, in qualche caso prima del 2050. La svedese Swedbank Robur e la britannica Aviva puntano alla neutralità delle emissioni entro il 2040, mentre J. Safra Sarasin si pone come obiettivo il 2035. Questi investitori hanno scelto di fare un passo in più rispetto alle iniziative Net-Zero Alliance (per gli investitori) e Net Zero Asset Managers Initiative (per le società di gestione patrimoniale), a cui Amundi ha aderito nel luglio 2021.

Gli impegni per il clima sotto la lente di ingrandimento

Looking at the climate pledges made across countries, companies and investors, a picture is painted of impressive progress towards sustainability and emissions reduction. However, as investors, we must resist the urge to get swept along by impressive announcements and stories, without subjecting them to proper scrutiny.

In truth, each statement laid out above represents a slightly different reality and different targets. We must be very discerning in our approach to overbidding in the race to Net Zero, to ensure that assets are invested for maximal impact and to avoid falling prey to greenwashing.

To navigate the new world of Net Zero, there are certain important tips to bear in mind which can help you to interpret what a commitment really means.

Fase 1: Cos’è il “carbon budget“

Come Net Zero, anche il termine carbon budget è diffuso ma talvolta viene interpretato in modo sbagliato.

Si riferisce alla quantità di CO2 che l’umanità può ancora emettere per riuscire a contenere il riscaldamento globale entro la soglia fissata (1,5°C o 2°C).

Il carbon budget si può calcolare con precisione perché conosciamo bene la corrispondenza tra le emissioni cumulative e gli aumenti della temperatura, nonché tra il riscaldamento e i cambiamenti meteorologici nelle diverse regioni.

Conosciamo il livello attuale del riscaldamento globale (+1,1°C oltre i livelli preindustriali2). Sappiamo anche il livello massimo di riscaldamento oltre il quale è possibile prevedere un effetto grave sul clima (1,5°C). Inoltre, grazie al miglioramento dei modelli, sappiamo che c’è un rapporto quasi lineare tra le emissioni cumulative e il riscaldamento, praticamente una certa quantità di emissioni produce un certo livello di riscaldamento.

Con questi tre dati possiamo calcolare quanta CO2 possiamo emettere prima di superare la soglia di 1,5°C o 2°C.

Tra il 1850 e il 2019 sono state emesse3 circa 2.390 miliardi di tonnellate di CO2. Per avere il 67% di probabilità di contenere il riscaldamento entro 1,5°C, possiamo ancora “spendere” 400-500 miliardi di tonnellate di CO2. In questo momento, emettiamo circa 42 miliardi di tonnellate all’anno , per cui utilizzeremo la quantità restante in 10-15 anni.

Quando si sente parlare di “carbon budget” si fa riferimento a calcoli semplici. Abbiamo già speso 2.390 miliardi di tonnellate. Abbiamo ancora circa 500 miliardi di tonnellate da spendere. Per fare un budget delle emissioni che ci resta da spendere dobbiamo decidere come ripartire la spesa nel tempo.

Fase 2: Attenzione agli “anni base”

Chiarito il concetto di carbon budget, l’altro termine importante per interpretare gli impegni sul clima è l’ “anno base”.

L’anno base è un punto di riferimento utilizzato per qualsiasi impegno di riduzione delle emissioni. È importante quanto l’anno target, e generalmente meno visibile.

Per esempio, il pacchetto di leggi UE “Fit for 55” si propone di ridurre le emissioni di gas serra del 55% entro il 2030 (rivisto rispetto al 40% e poi al 50%). L’obiettivo del -55% viene calcolato rispetto a un anno base equivalente al 1990. Lo stesso vale per l’obiettivo aggiornato della Germania del -65% entro il 2030 e del Regno Unito del -78%: tutti hanno come anno di riferimento il 1990. Gli Stati Uniti nel loro impegno utilizzano invece come anno base il 2005.

Perché è importante? Per interpretare un impegno che promette una riduzione percentuale a partire da un certo punto di riferimento, è necessario l’anno base. Io posso dire “dimezzerò il mio consumo di cioccolato”, ma con questo intendo rispetto alle due tavolette che ho mangiato ieri, oppure rispetto alle 20 tavolette che ho mangiato il tal giorno del mese scorso?

Facciamo l’esempio degli ETF Amundi Paris-Aligned . Gli ETF replicano i benchmark PAB (allineati all’accordo di Parigi) che considerano una riduzione immediata delle emissioni di gas serra del 50% rispetto a un indice principale (per es. un ETF MSCI World allineato all’accordo di Parigi si basa sull’indice MSCI World). Avendo ridotto le emissioni del 50%, continuano il processo di decarbonizzazione al ritmo del 7% all’anno.

Allora cerchiamo di contestualizzare tali dichiarazioni. Qual è l’anno base?

Gli ETF PAB di Amundi replicano gli indici S&P Dow Jones o MSCI. La data-base per gli ETF S&P Paris-Aligned è febbraio 20204, maggio 2021 per quelli che seguono gli indici MSCI Climate Change Paris-Aligned Select e marzo 2022 per quelli che seguono gli indici MSCI SRI Filtered PAB5.

Lo scenario di base di IPCC utilizzato per limitare il riscaldamento a 1,5°C si basa sul raggiungimento del picco di emissioni di gas serra nel 2020, con una riduzione del 50% nel 2030 e l’azzeramento netto nel 2050, che corrisponde a una riduzione delle emissioni lorde del 7% all’anno fino al 2050. Gli ETF Paris-Aligned vanno oltre. Riducono le emissioni del 50% all’anno base, e poi adottano la traiettoria annuale del -7%.

Grazie al cuscinetto iniziale, questo metodo va oltre lo scenario di 1,5°C codificato a Parigi, ovvero gli ETF di Amundi in linea con l’Accordo di Parigi dovrebbero arrivare all’obiettivo Net Zero prima del 2050, sulla base degli stessi presupposti.

Fase 3: Mettere in discussione i “presupposti di partenza”

Per essere un investitore informato sugli aspetti climatici dobbiamo considerare anche un ultimo fattore, ovvero i presupposti di partenza. Finora abbiamo esaminato l’importanza del carbon budget e considerato gli obiettivi di riduzione delle emissioni in relazione a un anno base.

Tranne i rari casi in cui un’azienda può raggiungere l’obiettivo Net Zero oggi, tali impegni delineano la traiettoria ideale del cambiamento nel giro di diversi anni, partendo da presupposti importanti.

Tali presupposti comprendono la capacità di procedere in futuro con la decarbonizzazione a un certo ritmo (più rapido di quello attuale), oppure lo sviluppo di soluzioni più efficaci per la raccolta e l’immagazzinamento per contenere le emissioni.

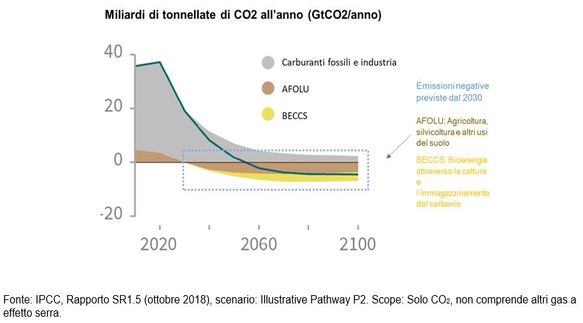

Il grafico seguente mostra la stima del contributo delle emissioni negative nel percorso verso il Net Zero. Tutti gli scenari di base del Comitato intergovernativo per i cambiamenti climatici (IPPC) e dell’Agenzia internazionale dell’energia (IEA) fanno grande affidamento sulle emissioni negative, ovvero sulla rimozione dell’anidride carbonica. La rimozione di CO2 consente di continuare con un certo grado di emissioni poiché il saldo netto risulta comunque pari o negativo. Il conseguimento del Net Zero prima del 2050 (per es. nel 2040) comporterebbe la riduzione più rapida delle emissioni lorde rispetto al 2050 e/o presupporre emissioni negative più elevate.

È importante essere realisti relativamente ai presupposti riportati nel grafico. In alcuni casi, la tecnologia che dovrebbe migliorare la rimozione di CO2 è ancora nelle fasi teoriche o di prototipo. Ciò spiega per quale motivo il report di maggio 2021 dell’IEA raccomanda traiettorie basate su una riduzione più rapida delle emissioni, ma attribuisce meno rilevanza alla rimozione di CO2. I presupposti possono cambiare nel tempo e un investitore informato dovrebbe capirli.

Per fare un esempio utilizzando di nuovo gli ETF Amundi PAB, questi dovrebbero raggiungere l’obiettivo Net Zero prima del 2050. Grazie a un cuscinetto di riduzione delle emissioni del 50% al lancio, i nostri calcoli, basati sulle traiettorie risultanti dai modelli precedenti, indicano che l’ETF Amundi sull’indice S&P globale allineato all’Accordo di Parigi dovrebbe arrivare all’azzeramento netto con un po’ di anticipo rispetto alla scadenza del 2050, intorno al 2045.

Sulla base dell’ultimo scenario IEA (riduzione più rapida dopo il 2030 e meno emissioni negative), l’ETF dovrebbe arrivare al Net Zero intorno al 2049: ciò dimostra che variando i presupposti cambia anche l’esito previsto.6

Net Zero è un cambiamento estremamente positivo, che va però studiato con attenzione

Non abbiamo alcuna intenzione di sminuire l’importanza dell’obiettivo Net Zero, né i grandi progressi che sono già stati fatti. Amundi crede fermamente nella necessità di affrontare i cambiamenti climatici con urgenza e nella grande opportunità e responsabilità che ciò comporta per i gestori degli investimenti e gli investitori allo scopo di accelerare tale processo.

Crediamo che tutti gli operatori del mercato debbano sentirsi in possesso delle informazioni necessarie per fare la scelta giusta, e ciò comprende la capacità di guardare oltre i titoli in prima pagina e valutare gli impegni con chiarezza.

La nostra guida Capire gli investimenti sul Clima è stata redatta con l’obiettivo di aiutare gli investitori a mettere in pratica gli obiettivi dell’accordo di Parigi. Tutte le informazioni più importanti sulla gamma di ETF ESG e sul clima di Amundi sono disponibili sul nostro sito web dedicato al clima.

1.Taking stock: A global assessment of net zero targets, ECIU e Oxford Net Zero, marzo 2021 https://eciu.net/analysis/reports/2021/taking-stock-assessment-net-zero-targets

2.1° rapporto del gruppo di lavoro dell'Intergovernmental Panel on Climate Change (IPCC), la prima fase del Sesto Rapporto di valutazione (AR6) dell’IPCC, agosto 2021 https://www.ipcc.ch/report/ar6/wg1/downloads/report/IPCC_AR6_WGI_SPM.pdf

3.Rapporto speciale IPCC sul riscaldamento globale di 1,5°C (SR15), ottobre 2018 https://www.ipcc.ch/sr15/chapter/spm/

4.Indici S&P in linea con l’Accordo di Parigi e la transizione climatica (PACT) https://www.spglobal.com/spdji/en/documents/methodologies/methodology-sp-paris-aligned-climate-transition-pact-indices.pdf

5.Indici: MSCI Climate Change Paris-Aligned Select Indexes https://www.msci.com/eqb/methodology/meth_docs/MSCI_Climate_Change_Paris_Aligned_Select_Indexes_Methodology_May2021.pdf

Indici MSCI SRI Filtered PAB: https://www.msci.com/eqb/methodology/meth_docs/MSCI_SRI_Filtered_ex_Fossil_Fuels_PAB_Indexes_Methodology.pdf

6.Stime Amundi ETF, febbraio 2022

Rischi

I potenziali investitori devono valutare i rischi descritti di seguito nonché nel documento contenente le informazioni chiave per gli investitori ("KIID") e nel prospetto informativo del fondo disponibili sui nostri siti web www.amundietf.com e www.lyxoretf.com (a seconda del caso).

RISCHIO DI PERDITA IN CAPITALE - Gli ETF sono strumenti di replica. Il loro profilo di rischio è simile a quello di un investimento diretto nell'indice sottostante. Il capitale è interamente esposto a rischio e gli investitori potrebbero non recuperare l'importo inizialmente investito.

RISCHIO CONNESSO AL SOTTOSTANTE - L'indice sottostante di un ETF può essere complesso e volatile. A titolo di esempio, gli ETF con un'esposizione ai mercati emergenti presentano un rischio di potenziali perdite più elevato rispetto a un investimento nei mercati sviluppati, poiché essi sono soggetti a numerosi rischi imprevedibili relativi ai mercati emergenti.

RISCHIO DI REPLICA - Gli obiettivi del fondo potrebbero non essere conseguiti a causa di eventi imprevisti nei mercati sottostanti, i quali inciderebbero sul calcolo dell'indice e sulla replica operativa del fondo.

RISCHIO DI CONTROPARTE - Gli investitori sono esposti ai rischi derivanti dall'utilizzo di uno swap OTC (over-the-counter) o securities lending con la/e rispettiva/e controparte/i. Le controparti sono istituti di credito il cui nome è riportato nei siti web del fondo amundietf.com oppure lyxoretf.com. Conformemente alla normativa UCITS, l'esposizione alla controparte non può superare il 10% del patrimonio complessivo del fondo.

RISCHIO DI CAMBIO - Un ETF potrebbe essere esposto al rischio di cambio qualora sia denominato in una valuta diversa da quella dei componenti dell'indice sottostante che sta replicando. Le fluttuazioni dei tassi di cambio possono dunque avere un impatto negativo così come positivo sulla performance.

RISCHIO DI LIQUIDITÀ - I mercati ai quali è esposto l'ETF possono presentare un rischio. Il prezzo e il valore degli investimenti sono legati al rischio di liquidità delle componenti dell'indice sottostante. Gli investimenti sono soggetti a rialzi e ribassi. In aggiunta, sul mercato secondario la liquidità è fornita da operatori di mercato operanti sulle borse valori su cui è quotato l'ETF. In borsa, la liquidità può essere limitata a causa di una sospensione del mercato sottostante rappresentato dall'indice sottostante replicato dall'ETF; di un errore nei sistemi di una borsa valori o di altri operatori di mercato; oppure di una situazione di mercato o evento anomalo in fase di contrattazione.

RISCHIO DI VOLATILITÀ - L'ETF è esposto alla volatilità dei mercati principali rappresentati nell’indice sottostante. Il valore di un ETF puó evolvere in modo rapido e imprevedibile e può evidenziare forti variazioni sia al rialzo che al ribasso.

RISCHIO DI CONCENTRAZIONE - Gli ETF tematici selezionano le azioni o le obbligazioni per il loro portafoglio a partire dall'indice di riferimento originale. Qualora le regole di selezione siano significative, ciò può comportare un portafoglio più concentrato in cui il rischio è suddiviso tra un numero minore di titoli rispetto al benchmark originale.

Questa è una comunicazione di marketing. Le informazioni contenute nel presente documento non costituiscono offerta al pubblico di strumenti finanziari né una raccomandazione riguardante strumenti finanziari. Si raccomanda ai potenziali investitori di rivolgersi a un consulente finanziario al fine di esaminare se i rischi annessi all’investimento siano appropriati alla propria situazione.

Amundi ETF rappresenta l’attività in ETF di Amundi Asset Management (SAS), ed include sia fondi denominati Amundi ETF che Lyxor ETF.

Amundi Asset Management (SAS) é una Società di gestione autorizzata dall'Autorité des Marchés Financiers ("AMF") con il n° GP 04000036 - Sede sociale: 91-93 boulevard Pasteur 75015 Paris, France – 437 574 452 RCS Paris ed avente capitale sociale di EUR 1 143 615 555.

Prima dell’adesione leggere il KIID, che il proponente l’investimento deve consegnare prima della sottoscrizione, e il Prospetto che, unitamente alle ultime relazioni annuali e semestrali, è disponibile gratuitamente sul sito www.amundietf.com . I rendimenti passati non sono indicativi di quelli futuri.

Il presente documento non è rivolto ai cittadini o residenti degli Stati Uniti d’America o a qualsiasi “U.S. Person” come definita nel SEC Regulation S ai sensi del US Securities Act del 1933 e nel Prospetto.

Non si garantisce l’esattezza, l’esaustività o la pertinenza delle informazioni, previsioni e analisi fornite. Queste ultime sono basate su fonti ritenute attendibili e sono soggette a modifica senza preavviso. Le informazioni e le previsioni sono inevitabilmente parziali, sono fornite sulla base di dati di mercato rilevati in un preciso momento e possono evolvere. La presente pubblicazione non può essere riprodotta, in tutto o in parte, o comunicata a terzi senza la previa autorizzazione di Amundi ETF.

Una sintesi delle informazioni sui diritti degli investitori e sui meccanismi di ricorso collettivo è reperibile in lingua inglese al seguente link: https://about.amundi.com . La società di gestione può decidere di ritirare la notifica delle disposizioni adottate per la commercializzazione di quote, anche, se del caso, in relazione a categorie di azioni, in uno Stato membro rispetto alle quali aveva precedentemente effettuato una notifica.

Questa è una comunicazione di marketing. Si prega di consultare il Prospetto e il KIID prima di prendere una decisione finale di investimento.