Green bond: combattere il cambiamento climatico nel reddito fisso

Condividi

Comunicazione di Marketing

Azzerare le emissioni nette significa ridurre drasticamente le emissioni globali di gas serra e compensare le emissioni residue riassorbendo la stessa quantità dall'atmosfera. Ciò richiede un cambiamento importante nel modo in cui gli investitori allocano il capitale e nel modo in cui si impegnano con le aziende per trasformare le buone intenzioni in interventi concreti.

Esploriamo una delle opzioni per gli investitori che vogliono partecipare al processo di transizione climatica. Si tratta di mettere a frutto parte dei 127 mila miliardi di dollari accumulati nel mercato obbligazionario globale1.

Ci riferiamo ai green bond, un segmento del mercato obbligazionario relativamente piccolo, ma in crescita. I green bond, o obbligazioni verdi, offrono agli investitori una soluzione per indirizzare parte del proprio capitale verso progetti che riguardano il clima. Come vedremo, le ragioni per inserire tali strumenti in portafoglio sono più valide che mai.

Partiamo dal loro funzionamento.

Investire con uno scopo

Quando acquistiamo un’obbligazione normale o “vanilla”, prestiamo denaro alla società o al governo emittente senza condizioni. L’emittente utilizza i proventi per uno scopo non specificato e in cambio paga una cedola sull’obbligazione. Alla fine, nella maggior parte dei casi, il capitale investito (ovvero il prestito) viene restituito all’investitore.

Al contrario, i green bond raccolgono il capitale per uno scopo che viene specificato. Affinché l’obbligazione venga certificata come “verde”, i proventi devono essere utilizzati per finanziare progetti ambientali o sul clima. Dunque, a differenza di una normale obbligazione, l’investitore sa sempre dove va a confluire il proprio denaro. Potremmo dire che si tratti di un finanziamento con un “vincolo verde”.

Un green bond può finanziare una nuova centrale eolica, oppure un progetto volto a incrementare la sicurezza di una città a rischio inondazioni, a ristrutturare una stazione ferroviaria per potenziare l’uso dei trasporti pubblici o molti alti progetti che vanno a vantaggio dell’ambiente in modo tangibile e specifico.

Nonostante le obbligazioni verdi siano più trasparenti e misurabili rispetto a quelle tradizionali, sono ancora poco note a molti investitori. Molti, ma non da tutti: il mercato dei green bond sta conquistando popolarità.

Per gli investitori ci sono diversi aspetti da considerare relativamente a questo segmento del mercato in crescita.

Perché le obbligazioni verdi stanno conquistando popolarità

Secondo gli attivisti per il clima, la lotta contro i cambiamenti climatici è una battaglia che procede con lentezza, con troppa lentezza. Uno dei motivi è che i progetti sul clima hanno bisogno di finanziamenti e finora il meccanismo che mette in collegamento la liquidità degli investitori con i progetti verdi che ne hanno più bisogno non ha funzionato in modo ottimale.

Pensiamo innanzitutto a cosa comportano i progetti di intervento o mitigazione in ambito climatico. Potrebbe esserci la necessità di investire in nuove infrastrutture o in cambiamenti di grande portata ai sistemi esistenti, oppure in tecnologie in via di sviluppo. Tutto questo costa, e talvolta è difficile reperire i fondi necessari.

I green bond sono un canale per indirizzare i fondi necessari

direttamente verso i progetti verdi.

Non si tratta di fare beneficenza, si tratta di un investimento che comporta una remunerazione. Come le obbligazioni tradizionali, i green bond pagano una cedola. Dopo tutto, una centrale eolica genererà e venderà elettricità. Un nuovo hub di trasporto gestirà migliaia di passeggeri paganti. Vale la pena di investire oggi per proteggersi contro le alluvioni, se ciò consente di ridurre i costi futuri. Investire nella transizione energetica è comunque una forma di investimento.

Ecco perché, a prescindere dalle preoccupazioni ambientali, i green bond possono essere un investimento interessante. Offrono rendimento e diversificano2 il rischio del portafoglio, contribuendo nel contempo, in modo misurabile, all’azione per il clima. Gli investitori sono sempre più attratti da tali soluzioni, consapevoli del fatto che i vantaggi per l’ambiente non devono avere un prezzo da pagare.

Gli investitori iniziano ad apprezzarne il potenziale

Le obbligazioni verdi sono ancora solo una goccia nel mare del mercato obbligazionario globale, però sono in rapida crescita. Dal lancio del mercato dei green bond nel 2007, le emissioni globali hanno raggiunto cumulativamente quota 2.300 miliardi di dollari3.

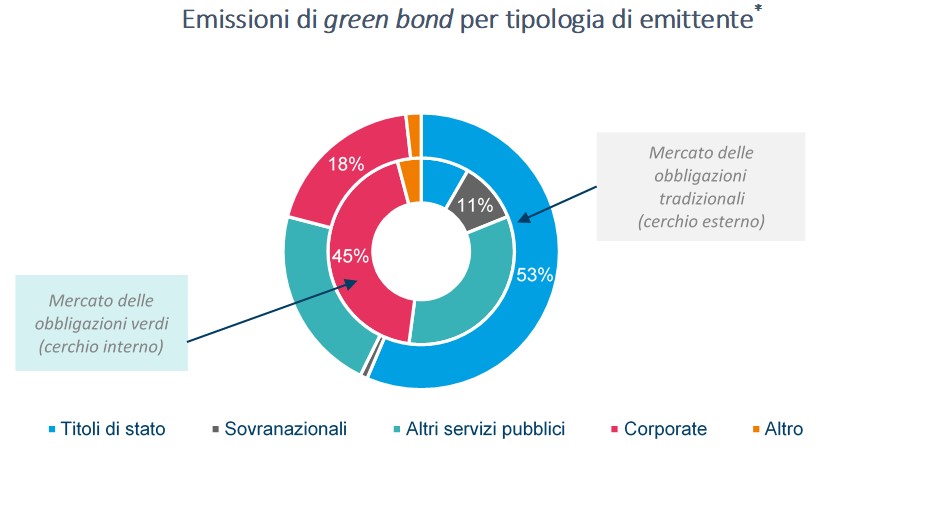

In particolare, la composizione degli emittenti di green bond (ovvero la proporzione di emittenti di obbligazioni verdi che sono società private, governi nazionali o locali, ecc.) è assai diversa rispetto al mercato obbligazionario in generale. Solamente l’11% delle emissioni totali proviene da emittenti sovrani - ovvero governi nazionali - , rispetto al 53% del mercato obbligazionario globale. È vero il contrario per le emissioni societarie: il 45% delle obbligazioni verdi è emesso da aziende rispetto al 18% del mercato obbligazionario globale.

Fonte: Bloomberg, Amundi al 31/03/2023. *Classificazione BClass. I green bond secondo la definizione di Bloomberg. La performance passata non è un indicatore affidabile dei risultati futuri.

Crediamo che le emissioni di green bond da parte dei governi nazionali aumenteranno ancora, avvicinando il mix di emittenti a quello che osserviamo nel mercato obbligazionario globale, e che aumenteranno le dimensioni e la varietà delle obbligazioni disponibili.

I green bond sovrani sono sempre più utilizzati per finanziare gli investimenti governativi in progetti con obiettivi ambientali (soprattutto di mitigazione dei cambiamenti climatici). Nel 2022 l’area che ha maggiormente beneficiato degli investimenti provenienti dall’emissione di green bond da parte dei governi dell’Eurozona (quasi il 50%) è quella dei trasporti puliti, seguita dall’efficienza energetica (tra cui le costruzioni verdi) e dall’energia rinnovabile che insieme rappresentano un terzo degli investimenti. Sono stati fatti inoltre dei progressi per migliorare i mercati dei capitali verdi, con l’elaborazione di uno standard comune europeo per le obbligazioni verdi (European Green Bond Standard), nell’ottica di ampliare il mercato dei green bond e i suoi obiettivi in campo ambientale.

Dato che l’indipendenza e la sicurezza energetica acquistano rilevanza nei programmi di governo, le emissioni di obbligazioni verdi potrebbero moltiplicarsi per finanziare la transizione, anziché fare affidamento su fonti di combustibile esterne o forme di finanziamento meno dirette. Si aprirebbe un’interessante evoluzione del mercato che potrebbe offrire nuove opportunità agli investitori obbligazionari.

Fare la differenza con gli ETF sui green bond

Le obbligazioni verdi possono dare più certezze agli investitori che vogliono fare la differenza. Grazie alle regole relative all’utilizzo dei proventi e la reportistica sull’impatto, gli investitori possono essere certi di finanziare progetti verdi.

I green bond, dunque, rappresentano un investimento efficace e positivo. Nonostante le statistiche allarmanti sul riscaldamento globale, l’umanità può ancora limitare i cambiamenti climatici prima che sia troppo tardi. La ricerca scientifica ha stabilito che il limite di +1,5°C è il punto oltre il quale si produrrebbe un effetto catastrofico sull’ambiente, sulla società civile e sulla vita sulla terra. C’è una quantità straordinaria di liquidità degli investitori che può essere utilizzata per mantenere il riscaldamento globale intorno o al di sotto di 1,5°C.

I green bond rappresentano l’opportunità di fare un passo avanti e mettere migliaia di miliardi al servizio di progetti che faranno la differenza.

Naturalmente per la maggior parte delle persone non è pratico acquistare e vendere le singole obbligazioni verdi. Gli ETF sui green bond rappresentano un’alternativa efficiente, in quanto raggruppano obbligazioni identificate come verdi e consentono di investirvi tramite un unico prodotto. Il LYXOR GREEN BOND (DR) UCITS ETF - ACC4 (ISIN: LU1563454310) è un riferimento e il più grande in questo ambito, con un patrimonio in gestione di 613 milioni di euro2.

Misuriamo e riportiamo l'allocazione dei proventi di questo ETF. Nel 2022, i tre principali settori che hanno ricevuto proventi dal LYXOR GREEN BOND (DR) UCITS ETF - ACC sono stati Energia (41%), Edifici "verdi" (28%) e Trasporti puliti (14%)5.

1. Energia

Elettricità e produzione di calore da fonti rinnovabili, trasmissione e infrastrutture smart grid, immagazzinamento di energia, ecc.

2. Edifici "verdi"

Costruzione o ristrutturazione di edifici residenziali o del terziario con una certificazione di basso consumo di energia, ecc.

3. Trasporti puliti

Sistemi di trasporto ferroviario per merci e passeggeri, veicoli elettrici o a carburante alternativo, infrastrutture per biciclette, ecc.

N.B.: L’approccio del LYXOR GREEN BOND (DR) UCITS ETF - ACC all’investimento in green bond si basa in larga misura su dati forniti da terzi, che a volte possono essere incompleti, imprecisi o non disponibili, creando una dipendenza dalla qualità e dall’affidabilità di tali informazioni. L'investimento in obbligazioni verdi può anche dare origine a bias settoriali nel mercato obbligazionario globale. Si rimanda al Prospetto informativo del fondo per ulteriori informazioni.

Come inserire i green bond in portafoglio

Il mercato dei green bond è relativamente piccolo ma in rapido sviluppo e offre svariate opportunità potenziali agli gli investitori obbligazionari.

Come illustrato nella tabella seguente, nella nostra gamma offriamo diverse opzioni per integrare i green bond all’interno del portafoglio.

Per ulteriori informazioni sugli investimenti responsabili di Amundi si rimanda ai siti amundietf.com e amundi.com. La decisione di investimento deve tenere conto di tutte le caratteristiche e gli obiettivi del Fondo, descritti nel relativo Prospetto informativo.

1. Fonte: SIFMA, Capital Markets Factbook 2022, dati a dicembre 2021.

2. La diversificazione non garantisce un profitto né protegge da perdite.

3. Fonte: https://www.climatebonds.net/

4. Exchange-Traded Fund obbligazionario a gestione passiva. L’investimento in questione riguarda l’acquisizione di quote del Comparto e non l'investimento diretto in obbligazioni poiché queste sono le attività sottostanti di proprietà del Comparto.

5. Fonte: Amundi. Gamma di ETF Lyxor Green Bond: Impact Report 2022.

RISCHI

È importante che i potenziali investitori valutino i rischi descritti di seguito e nel Key Investor Document ("KID") del fondo e nel Prospetto disponibile sul nostro sito www.amundietf.com.

RISCHIO DI PERDITA IN CAPITALE - Gli ETF sono strumenti di replica. Il loro profilo di rischio è simile a quello di un investimento diretto nell'indice sottostante. Il capitale è interamente esposto a rischio e gli investitori potrebbero non recuperare l'importo inizialmente investito.

RISCHIO CONNESSO AL SOTTOSTANTE - L'indice sottostante di un ETF può essere complesso e volatile. A titolo di esempio, gli ETF con un'esposizione ai mercati emergenti presentano un rischio di potenziali perdite più elevato rispetto a un investimento nei mercati sviluppati, poiché essi sono soggetti a numerosi rischi imprevedibili relativi ai mercati emergenti.

RISCHIO DI REPLICA - Gli obiettivi del fondo potrebbero non essere conseguiti a causa di eventi inattesi nei mercati sottostanti, i quali inciderebbero sul calcolo dell'indice e sulla replica operativa del fondo.

RISCHIO DI CONTROPARTE - Gli investitori sono esposti ai rischi derivanti dall'utilizzo di uno swap OTC (over-the-counter) o del prestito titoli con la/e rispettiva/e controparte/i. Le controparti sono istituti di credito il cui nome è riportato nel sito web del fondo amundietf.com. Conformemente alla normativa UCITS, l'esposizione alla controparte non può superare il 10% del patrimonio complessivo del fondo.

RISCHIO DI CAMBIO - Un ETF potrebbe essere esposto al rischio di cambio qualora sia denominato in una valuta diversa da quella dei componenti dell'indice sottostante che sta replicando. Le fluttuazioni dei tassi di cambio possono dunque avere un impatto negativo o positivo sulla performance.

RISCHIO DI LIQUIDITÀ - I mercati ai quali è esposto l'ETF possono presentare un rischio. Il prezzo e il valore degli investimenti sono legati al rischio di liquidità delle componenti dell'indice sottostante. Gli investimenti sono soggetti a rialzi e ribassi. In aggiunta, sul mercato secondario la liquidità è fornita da market maker operanti sulle borse valori su cui è quotato l'ETF. In borsa, la liquidità può essere limitata a causa di una sospensione del mercato sottostante rappresentato dall'indice sottostante replicato dall'ETF, di un errore nei sistemi di una borsa valori o di altri operatori di mercato, oppure di una situazione di mercato o evento anomalo in fase di contrattazione.

RISCHIO DI VOLATILITÀ - L'ETF è esposto alla volatilità dei mercati principali rappresentati nell’indice sottostante. Il valore di un ETF può cambiare in modo rapido e imprevedibile e può potenzialmente registrare forti variazioni sia al rialzo che al ribasso.

RISCHIO DI CONCENTRAZIONE - Gli ETF tematici selezionano le azioni o le obbligazioni per il loro portafoglio a partire dall'indice di riferimento originale. Nel caso in cui le regole di selezione siano severe, ciò può portare a un portafoglio più concentrato in cui il rischio è distribuito su un numero inferiore di titoli rispetto al benchmark originale.

INFORMAZIONI IMPORTANTI

Questa è una comunicazione di marketing.

Si prega di consultare il Prospetto e il KID dell’ETF prima di prendere una decisione finale di investimento.

Il presente materiale è destinato esclusivamente all'attenzione delle controparti professionali e qualificate, come definite nella Direttiva MIF 2014/65/UE del Parlamento europeo che agiscono solo ed esclusivamente per conto proprio. Non è rivolto ai clienti al dettaglio. In Svizzera, è destinato esclusivamente agli investitori qualificati ai sensi dell'articolo 10, paragrafo 3, lettere a), b), c) e d) della Legge federale sugli investimenti collettivi di capitale del 23 giugno 2006.

Le informazioni contenute nel presente documento non sono destinate alla distribuzione e non costituiscono un'offerta di vendita o una sollecitazione di un'offerta di acquisto di titoli o servizi negli Stati Uniti, o in nessuno dei loro territori o possedimenti soggetti alla loro giurisdizione, a o a beneficio di qualsiasi US Person (come definita nel Prospetto dei Fondi o nella sezione dedicata alle menzioni legali su www.amundi.com e www.amundietf.com). I Fondi non sono stati registrati negli Stati Uniti ai sensi dell'Investment Company Act del 1940 e le quote/azioni dei Fondi non sono registrate negli Stati Uniti ai sensi del Securities Act del 1933.

Questo materiale rispecchia il punto di vista e le opinioni dei suoi singoli autori a questa data e non rappresenta in alcun modo la posizione ufficiale o un consiglio di alcun tipo degli autori o di Amundi Asset Management o di una delle sue controllate. Pertanto non comporta la responsabilità di Amundi Asset Management o di una delle sue controllate o dei suoi collaboratori o dipendenti. La presente ricerca non costituisce un'offerta di vendita o una sollecitazione di un'offerta di acquisto di titoli nelle giurisdizioni in cui tale offerta o sollecitazione sarebbe illegale. Si dichiara esplicitamente che questo documento non è stato predisposto in ottemperanza ai requisiti normativi che mirano a promuovere un'analisi finanziaria indipendente. Non costituisce una raccomandazione personale né tiene conto dei particolari obiettivi di investimento, della situazione finanziaria o delle esigenze dei singoli clienti. Né Amundi Asset Management né alcuna delle sue controllate si assumono la responsabilità, diretta o indiretta, che può derivare dall'utilizzo delle informazioni contenute nel presente documento o da qualsiasi decisione presa sulla base delle informazioni contenute nel presente documento. I clienti dovrebbero valutare se le opinioni e le raccomandazioni contenute in questa ricerca siano adatte alla propria situazione specifica e, se del caso, chiedere una consulenza professionale, compresa quella fiscale. I nostri venditori, trader e altri professionisti potrebbero fornire commenti di mercato orali o scritti o strategie di trading ai nostri clienti e ai principali trading desk, che riflettono opinioni contrarie a quelle espresse in questa ricerca. La nostra divisione di gestione patrimoniale, i principali desk di trading e i nostri team di gestione possono prendere decisioni di investimento non in linea con le raccomandazioni o le opinioni espresse in questa ricerca.

Il presente documento è di natura commerciale. I fondi descritti in questo documento (i "Fondi”) potrebbero non essere disponibili per tutti gli investitori e potrebbero non essere registrati per la distribuzione al pubblico presso le autorità competenti in tutti i paesi. Ciascun investitore è tenuto ad assicurarsi di essere autorizzato a sottoscrivere o a investire in questo prodotto. Prima di investire nel prodotto, si consiglia agli investitori di avvalersi di una consulenza finanziaria, fiscale, contabile e legale indipendente.

Le informazioni contenute nel presente documento sono di natura promozionale e non contrattuale e non devono essere considerate come un consiglio o una raccomandazione di investimento, una sollecitazione all'investimento, un'offerta o un acquisto da parte di Amundi Asset Management ("Amundi") o di una delle sue controllate.

I Fondi sono ETF UCITS di Amundi. I Fondi possono essere denominati "Amundi ETF" o "Lyxor ETF". Amundi ETF designa l'attività ETF di Amundi.

Gli ETF UCITS di Amundi sono fondi indicizzati a gestione passiva. I Fondi sono fondi aperti di diritto francese, lussemburghese o irlandese, approvati rispettivamente dall'Autorité des Marchés Financiers in Francia, dalla Commission de Surveillance du Secteur Financier in Lussemburgo o dalla Banca Centrale d'Irlanda e autorizzati a commercializzare le proprie quote o azioni in diversi paesi europei (i "Paesi di commercializzazione") ai sensi dell'articolo 93 della Direttiva 2009/65/CE.

I Fondi possono essere Fonds Communs de Placement (FCP) francesi o comparti delle seguenti strutture multicomparto:

Per Amundi ETF:

- Amundi Index Solutions, SICAV di diritto lussemburghese, RCS B206810, con sede al n.5, allée Scheffer, L-2520, e gestita da Amundi Luxembourg S.A.

- Amundi ETF ICAV: ICAV di diritto irlandese autorizzata alla pubblica distribuzione dalla Banca Centrale d'Irlanda. La società di gestione della ICAV è Amundi Ireland Limited, 1 George's Quay Plaza, George's Quay, Dublino 2, D02 V002, Irlanda. Amundi Ireland Limited è autorizzata e regolamentata dalla Banca Centrale d'Irlanda.

Per Lyxor ETF:

- Multi Units France, SICAV di diritto francese, RCS 441 298 163, con sede al n. 91-93, boulevard Pasteur, 75015 Parigi, Francia, gestita da Amundi Asset Management.

- Multi Units Luxembourg, RCS B115129, e Lyxor Index Fund, RCS B117500, entrambe SICAV lussemburghesi con sede al 9, rue de Bitbourg, L-1273 Lussemburgo, e gestite da Amundi Asset Management.

- Lyxor SICAV, SICAV di diritto lussemburghese, RCS B140772, con sede al n. 5, Allée Scheffer, L-2520 Lussemburgo, gestita da Amundi Luxembourg S.A.

Prima della sottoscrizione, il potenziale investitore è tenuto a leggere la documentazione d’offerta (KID) dei Fondi. Il Prospetto in francese per gli ETF UCITS domiciliati in Francia, e in inglese per gli ETF UCITS domiciliati in Lussemburgo e gli ETF UCITS domiciliati in Irlanda, e il KID nelle lingue locali dei Paesi di commercializzazione sono disponibili gratuitamente sui siti www.amundi.com, www.amundi.ie o www.amundietf.com.

Sono inoltre disponibili presso la sede di Amundi Luxembourg S.A. (in qualità di società di gestione di Amundi Index Solutions e Lyxor SICAV), o presso la sede di Amundi Asset Management (in qualità di società di gestione di Amundi ETF French FCPs, Multi Units Luxembourg, Multi Units France e Lyxor Index Fund), o presso la sede di Amundi Ireland Limited (in qualità di società di gestione di Amundi ETF ICAV). Per ulteriori informazioni relative alle borse valori in cui è quotato l'ETF, si prega di fare riferimento alla pagina Web del fondo sul sito amundietf.it.

L'investimento in un Fondo comporta un notevole grado di rischio (i rischi sono descritti in dettaglio nel KID e nel Prospetto informativo). Le performance passate non sono indicative di risultati futuri.

Il rendimento dell'investimento e il valore del capitale di un investimento in Fondi o altri prodotti d'investimento possono oscillare al rialzo o al ribasso e possono comportare la perdita dell'importo originariamente investito. Si invitano tutti gli investitori a rivolgersi a un consulente professionale prima di qualsiasi decisione d'investimento al fine di determinare i rischi associati all'investimento e la sua idoneità.

È responsabilità dell'investitore assicurarsi che l'investimento sia conforme alla legislazione pertinente e adatto ai suoi obiettivi di investimento e alla sua situazione patrimoniale (comprese le considerazioni fiscali).

Si precisa che le società di gestione dei Fondi hanno facoltà di rinunciare alle disposizioni prese per la commercializzazione di azioni/quote del Fondo in uno Stato membro dell'UE rispetto al quale abbia effettuato una notifica.

I diritti e i meccanismi di ricorso collettivo degli investitori sono riportati in sintesi in inglese nella pagina sulla regolamentazione consultabile all'indirizzo https://about.amundi.com/Metanav-Footer/Footer/Quick-Links/Legal-documentation in relazione agli Amundi ETF.

Questo documento non è stato esaminato, convalidato o approvato da alcuna autorità finanziaria.

Il presente documento non è destinato a e non dovrebbe essere utilizzato da persone che non rientrano nelle categorie nelle giurisdizioni specificate sotto. In giurisdizioni diverse da quelle specificate sotto, il presente documento è destinato esclusivamente ai clienti professionali e agli intermediari cui esso si rivolge. Non deve essere distribuito al pubblico o ad altre terze parti e non è autorizzato l'utilizzo delle informazioni fornite da parte di soggetti diversi dai destinatari.

Questo materiale si basa su fonti che Amundi e/o le sue filiali ritengono affidabili al momento della pubblicazione. Dati, opinioni e analisi possono essere modificati senza preavviso. Amundi e/o le sue filiali non si assumono alcuna responsabilità, diretta o indiretta, che possa derivare dall'uso delle informazioni contenute nel presente materiale. Amundi e/o le sue filiali non possono in alcun modo essere ritenute responsabili per qualsiasi decisione o investimento effettuato sulla base delle informazioni contenute in questo materiale.

La composizione aggiornata del portafoglio di investimento del prodotto è disponibile sul sito www.amundietf.com. Di norma, le quote di un particolare ETF UCITS gestito da un asset manager e acquistato sul mercato secondario non possono essere rivendute direttamente allo stesso asset manager.

Gli investitori devono acquistare e vendere le quote sul mercato secondario tramite un intermediario (ad es. un broker) e tale operazione può essere soggetta a commissioni. Inoltre, gli investitori possono pagare un prezzo superiore rispetto al NAV corrente al momento dell'acquisto di quote o ricevere un importo inferiore al momento della vendita di quote.

Gli indici e relativi marchi depositati utilizzati nel presente documento sono proprietà intellettuale dei fornitori degli indici e/o dei loro licenziatari. Gli indici sono utilizzati su licenza dei fornitori degli indici stessi. I Fondi basati su questi indici non sono in alcun modo sponsorizzati, approvati, distribuiti o promossi dai fornitori degli indici e/o dai loro licenziatari e i fornitori di indici e/o i loro licenziatari non avranno alcuna responsabilità al riguardo. Gli indici menzionati nel presente documento (l’"Indice" o gli "Indici") non sono sponsorizzati, approvati o venduti da Amundi né da alcuna delle sue controllate. Né Amundi né alcuna delle sue controllate si assumono alcuna responsabilità al riguardo.

Negli Stati membri del SEE, il contenuto del presente documento è approvato da Amundi solo per l'uso da parte dei clienti professionali (secondo la definizione contenuta nella Direttiva UE 2004/39/CE) e non deve essere distribuito al pubblico.

Informazioni ritenute esatte alla data menzionata sopra.

Riproduzione vietata in assenza dell'autorizzazione scritta di Amundi.