Investire nella "New Energy"

Condividi

Questa è una comunicazione di marketing. Si prega di consultare il Prospetto e il KIID prima di prendere una decisione finale di investimento.

Perché la sicurezza energetica europea dipende dalle nuove fonti di energia.

L’energia pulita dev’essere parte della soluzione del nostro bisogno di sicurezza in campo energetico.

Fa parte del nostro istinto quello di dare priorità alle necessità immediate anziché agli obiettivi a lungo termine. Quando arriva una crisi cerchiamo la soluzione più rapida.

Allo scoppio della guerra in Ucraina a febbraio 2022, alcuni Paesi hanno sospeso la corsa verso la neutralità climatica per tornare agli idrocarburi e al nucleare. Ora che la guerra entra nel suo terzo mese e l’inverno sta per finire, si torna a ragionare in un’ottica di lungo periodo.

I governi di tutto il mondo stanno cercando di rendere i loro sistemi energetici più stabili e indipendenti, senza perdere di vista la transizione verso l’energia pulita.

In questo blog esaminiamo i collegamenti tra sicurezza energetica ed energia pulita. A nostro giudizio, i due aspetti presentano più punti in comune di quanto sembra e, elemento ancora più importante, anche le soluzioni sono interconnesse.

La sicurezza energetica è diventata una priorità

Nelle ultime settimane, la sicurezza in campo energetico ha acquisito maggiore importanza per i governi, in particolare in Europa. Da Bruxelles a Berlino, da Roma a Riga, diventa urgente ridurre la dipendenza dai carburanti fossili d’importazione, soprattutto dalla Russia.

“L’invasione di Putin ha rimesso in discussione la sicurezza energetica”, ha spiegato Fatih Birol, a capo dell’Agenzia internazionale per l’energia1.

Per quanto si possa essere tentati di agire in tale direzione, la sospensione del progetto di azzeramento delle emissioni nette non è la soluzione a lungo termine. Innanzitutto, pochi Paesi europei sono in grado di incrementare la produzione di carburanti fossili interna. Dunque, sia che importino dalla Russia che da altri Paesi, persiste il problema di dover contare sull’estero, col rischio di trovarsi in una situazione di vulnerabilità in periodi di crisi.

C’è poi la questione dell’energia nucleare come alternativa ai carburanti fossili. La messa in funzione di una nuova centrale nucleare richiede tempo, almeno dieci anni, con frequenti ritardi. E il nucleare in Europa non gode di un consenso unanime.

La Francia, favorevole al nucleare, con numerose centrali create per rispondere alle crisi del petrolio degli anni ‘70, si trova in una posizione opposta rispetto all’altro grande Paese europeo, la Germania, che vanta una lunga storia antinucleare e che ha in programma di chiudere le tre centrali rimanenti entro la fine di quest’anno.

Non sembra che in Germania ci sia la volontà politica di riattivare le centrali nucleari, soprattutto se consideriamo che il partito dei Verdi fa parte della coalizione di governo.

Di fronte alla carenza delle riserve interne di carburanti fossili e alla mancanza di un consenso unanime sull’energia nucleare, i policymaker stanno valutando il modo in cui le energie rinnovabili possono contribuire a garantire la sicurezza energetica.

Ripensare al futuro dell’energia

Le forniture di energia dalla Russia in Europa sono state ridotte moltissimo. Nel breve termine ciò ha fatto salire i prezzi dell’energia e avvantaggiato altri esportatori di energia. Tuttavia, l’effetto nel lungo periodo sarà un “riesame completo della sicurezza energetica che accelererà il processo di decarbonizzazione”2.

I sistemi energetici dell’Europa occidentale fanno affidamento sui carburanti fossili d’importazione, ma ci sono diversi modi per ridurre tale dipendenza: riducendo la domanda grazie all’uso di nuove fonti rinnovabili, per esempio, oppure attraverso una migliore efficienza energetica o una maggiore elettrificazione, in modo che ci siano meno auto e meno camion che bruciano carburanti fossili.

Tutte queste soluzioni ridurrebbero la dipendenza dai carburanti fossili importati e le emissioni di gas a effetto serra, a vantaggio sia della sicurezza energetica che della neutralità climatica.

Il recente rapporto dell’IPCC, il comitato intergovernativo per i cambiamenti climatici, ha invitato con urgenza tutto il mondo a rispettare gli obiettivi dell’azzeramento delle emissioni nette. Aumentando gli investimenti nelle fonti alternative di energia e nell’elettrificazione si accelererebbe il conseguimento degli obiettivi dell’Accordo di Parigi, migliorando nel contempo la sicurezza energetica.

Un’opportunità di investimento da 37 mila miliardi di dollari

L’effetto duraturo di questa guerra, a nostro giudizio, sarà un aumento degli investimenti nell’energia rinnovabile. I Paesi europei e anche molti altri Paesi industrializzati in tutto il mondo vorranno ridurre la loro dipendenza dalle oscillazioni del prezzo del petrolio.

Il presidente francese Emmanuel Macron, rieletto di recente, si è impegnato ad aumentare di dieci volte la capacità solare a 100 GW e quella eolica offshore a 40 GW entro il 2050.

Il Cancelliere tedesco Olaf Scholz ha definito le fonti rinnovabili come un elemento “fondamentale per la nostra sicurezza”, aggiungendo “più acceleriamo l’adozione delle fonti rinnovabili, meglio è”.

Secondo una stima, la maggiore intensità di capitale tipica delleenergie rinnovabili e la crescente importanza dell’immagazzinamento e delle reti di energia, rappresentano un’opportunità di investimento da 37 mila miliardi di dollari sulla strada verso la neutralità climatica3. Noi di Amundi ETF chiamiamo questa spinta globale verso le fonti di energia alternative, l’efficienza energetica, l’elettrificazione e le tecnologie a batteria “New Energy” o “nuove energie”.

Le fonti di queste nuove energie non solo sono a basse emissioni (e questa è la loro ragion d’essere), ma hanno anche un vantaggio importante: le fonti di energia rinnovabile sono locali, indipendenti e appartengono al Paese. Le prospettive delle nuove energie, già rosee grazie al progetto per la neutralità climatica, sono quindi favorite anche dalla spinta alla sicurezza energetica.

Come investire nelle nuove energie

Come investitori, preferiamo un approccio razionale e metodico ai nostri investimenti. Quella delle “nuove energie” è un’idea e un’opportunità di investimento ampia che riguarda il cambiamento delle fonti dell’energia, dei sistemi energetici e anche l’adozione di tecnologie completamente nuove. Può essere pertanto complesso identificare le singole società da selezionare, anche adottando un approccio settoriale tradizionale.

Il nostro ETF New Energy (Lyxor MSCI New Energy ESG Filtered (DR) UCITS ETF4) raggruppa le società che rientrano in questo tema per poter offrire quella che riteniamo essere un’esposizione adeguata ai nostri clienti5.

L’indice replicato dall’ETF rispecchia la performance delle società la cui attività è collegata allo sviluppo di prodotti e servizi nei settori dell’energia alternativa, dell’efficienza energetica e della catena di valore delle batterie6.

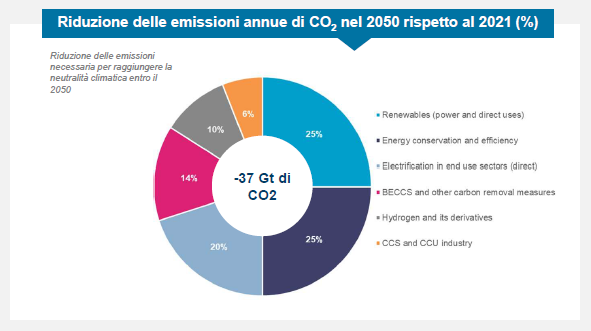

Questi settori rappresentano le aree principali in cui è necessario ridurre le emissioni di gas serra al fine di conseguire la neutralità climatica entro il 2050 (v. figura sotto: Riduzione delle emissioni annue di CO2).

Fonte: Rapporto dell’International Renewable Energy Agency (IRENA), World Energy Transitions Outlook 1.5°C: pathway. CCS = cattura e immagazzinamento di carbonio; BECCS = bioenergia combinata con la cattura e l’immagazzinamento di carbonio; CCU = cattura e utilizzo di carbonio.

Cogliere tutte le opportunità

Le fonti di energia alternative fanno riferimento a tutte le rinnovabili e ai sistemi di trasformazione dei rifiuti in energia, dove i rendimenti sono in aumento e i costi sono in forte calo, al di là di ogni previsione.

Esempio: Vestas Wind Systems, società danese che produce, installa e presta assistenza nel campo delle turbine eoliche.

L’efficienza energetica si riferisce ai sistemi per ottimizzare l’uso di energia. Tra questi, i sistemi di energia decentralizzati, l’idrogeno verde e le pile a combustibile per ridurre le importazioni di carburante.

Esempio: Plug Power, società americana per lo sviluppo di sistemi di pile a combustibile a idrogeno.

La catena del valore delle batterie facilita l’utilizzo di veicoli elettrici e la riduzione della dipendenza di Paesi e consumatori dal petrolio e dalla benzina di importazione.

Esempio: Albemarle, società statunitense di prodotti chimici specializzati e leader nella fornitura di litio per batterie per veicoli elettrici.

L’indice sottostante MSCI ACWI IMI New Energy ESG Filtered utilizza anche un filtro ESG per escludere le aziende nel quartile inferiore del punteggio ESG rettificato per settore. L’indice esclude le società esposte ad attività controverse, soggette a una grave controversia ESG e quelle in violazione del Global Compact delle Nazioni Unite.

In breve, il Lyxor MSCI New Energy ESG Filtered (DR) UCITS ETF7 investe nelle società che si impegnano nella generazione di energia rinnovabile, soluzioni di efficienza energetica o prodotti e servizi correlati all’elettrificazione a livello mondiale. Il filtro ESG serve a consentire che ció sia fatto in modo responsabile. Ulteriori informazioni sulla sostenibilità del fondo sono disponibili sui nostri siti web www.amundietf.it in conformità al Regolamento sull’informativa sulla sostenibilità nei servizi finanziari (SFDR) UE.

L’obiettivo è semplice: indirizzare i capitali verso le società al fulcro della transizione dell’energia e beneficiare delle opportunità che queste rappresentano.

Noi di Amundi ETF crediamo che queste tre aree offrano la migliore esposizione al tema delle nuove energie e alle opportunità correlate. È altresì possibile ottenere un’esposizione più specifica all’elettrificazione dei trasporti e alla nuova catena di valore della mobilità attraverso il Lyxor MSCI Future Mobility ESG Filtered (DR) UCITS ETF. Quando l’investitore decide di investire nel fondo deve tener conto di tutte le caratteristiche e gli obiettivi del fondo.

Amundi è pronta ad aiutarti a conciliare i tuoi obiettivi di investimento con l’azione in favore del clima.

1. New York Times, 26 aprile 2022, https://www.nytimes.com/2022/04/26/business/russia-nuclear-power-europe.html

2. Citazione di Frank Jotzo, a capo del dipartimento dell’energia dell’Institute for Climate, Energy and Disaster Solutions dell’Università nazionale australiana, Lowy Institute, 28 febbraio 2022 https://www.lowyinstitute.org/the-interpreter/russia-s-war-will-hasten-drive-clean-energy-security

3. Fonte: Goldman Sachs Carbonomics, Introducing the GS net zero carbon models and sector frameworks.

4. Lyxor MSCI New Energy ESG Filtered (DR) UCITS ETF, un comparto di Multi Units France, SICAV di diritto francese, soggetta alla supervisione dell’autorità dei mercati finanziari francese (AMF).

5. Dal 1° gennaio 2022 Lyxor ETF fa parte di Amundi Asset Management.

6. Per un approfondimento sulla metodologia dell’indice si rimanda al prospetto informativo e al KIID del relativo fondo.

7. La decisione di investire deve tener conto di tutte le caratteristiche e gli obiettivi del Fondo, descritti nel relativo Prospetto. Ulteriori informazioni sugli investimenti responsabili sono disponibili al seguente indirizzo: https://about.amundi.com/Metanav-Footer/Footer/Quick-Links/Legal-documentation

L’investimento nel Lyxor MSCI New Energy ESG Filtered (DR) UCITS ETF comporta un certo grado di rischio tra cui, a titolo esemplificativo ma non esaustivo, i rischi riportati qui di seguito. Per un’informativa completa sui rischi relativi a un investimento nel Lyxor MSCI New Energy ESG Filtered (DR) UCITS ETF, si rimanda al capitolo “avvertenze sui rischi” del prospetto informativo e alle informazioni chiave per l’investitore (“KIID”) disponibili sui nostri siti web www.amundietf.it o www.lyxoretf.it. È importante che i potenziali investitori valutino i rischi descritti qui di seguito, oltre che nel KIID e nel prospetto informativo del Lyxor MSCI New Energy ESG Filtered (DR) UCITS ETF.

RISCHI

I potenziali investitori devono valutare i rischi descritti di seguito nonché nel documento contenente le informazioni chiave per gli investitori ("KIID") e nel prospetto informativo del fondo disponibili sui nostri siti web www.amundietf.com (a seconda del caso).

RISCHIO DI PERDITA IN CAPITALE - Gli ETF sono strumenti di replica. Il loro profilo di rischio è simile a quello di un investimento diretto nell'indice sottostante. Il capitale è interamente esposto a rischio e gli investitori potrebbero non recuperare l'importo inizialmente investito.

RISCHIO CONNESSO AL SOTTOSTANTE - L'indice sottostante di un ETF può essere complesso e volatile. A titolo di esempio, gli ETF con un'esposizione ai mercati emergenti presentano un rischio di potenziali perdite più elevato rispetto a un investimento nei mercati sviluppati, poiché essi sono soggetti a numerosi rischi imprevedibili relativi ai mercati emergenti.

RISCHIO DI REPLICA - Gli obiettivi del fondo potrebbero non essere conseguiti a causa di eventi imprevisti nei mercati sottostanti, i quali inciderebbero sul calcolo dell'indice e sulla replica operativa del fondo.

RISCHIO DI CONTROPARTE - Gli investitori sono esposti ai rischi derivanti dall'utilizzo di uno swap OTC (over-the-counter) o securities lending con la/e rispettiva/e controparte/i. Le controparti sono istituti di credito il cui nome è riportato nei siti web del fondo amundietf.com oppure lyxoretf.com. Conformemente alla normativa UCITS, l'esposizione alla controparte non può superare il 10% del patrimonio complessivo del fondo.

RISCHIO DI CAMBIO - Un ETF potrebbe essere esposto al rischio di cambio qualora sia denominato in una valuta diversa da quella dei componenti dell'indice sottostante che sta replicando. Le fluttuazioni dei tassi di cambio possono dunque avere un impatto negativo così come positivo sulla performance.

RISCHIO DI LIQUIDITÀ - I mercati ai quali è esposto l'ETF possono presentare un rischio. Il prezzo e il valore degli investimenti sono legati al rischio di liquidità delle componenti dell'indice sottostante. Gli investimenti sono soggetti a rialzi e ribassi. In aggiunta, sul mercato secondario la liquidità è fornita da operatori di mercato operanti sulle borse valori su cui è quotato l'ETF. In borsa, la liquidità può essere limitata a causa di una sospensione del mercato sottostante rappresentato dall'indice sottostante replicato dall'ETF; di un errore nei sistemi di una borsa valori o di altri operatori di mercato; oppure di una situazione di mercato o evento anomalo in fase di contrattazione.

RISCHIO DI VOLATILITÀ - L'ETF è esposto alla volatilità dei mercati principali rappresentati nell’indice sottostante. Il valore di un ETF puó evolvere in modo rapido e imprevedibile e può evidenziare forti variazioni sia al rialzo che al ribasso.

RISCHIO DI CONCENTRAZIONE - Gli ETF tematici selezionano le azioni o le obbligazioni per il loro portafoglio a partire dall'indice di riferimento originale. Qualora le regole di selezione siano significative, ciò può comportare un portafoglio più concentrato in cui il rischio è suddiviso tra un numero minore di titoli rispetto al benchmark originale.

Informazioni Importanti

Questa è una comunicazione di marketing. Si prega di consultare il Prospetto e il KIID prima di prendere una decisione finale di investimento. Amundi ETF rappresenta l’attività in ETF di Amundi Asset Management (SAS), Società di gestione autorizzata dall'Autorité des Marchés Financiers ("AMF") con il n° GP 04000036 - Sede sociale: 91-93 boulevard Pasteur 75015 Paris, France – 437 574 452 RCS Paris ed avente capitale sociale di EUR 1.143.615.555 e comprende i fondi con denominazione Amundi ETF e Lyxor ETF (il/i "Fondo/i"). La presente comunicazione non è una raccomandazione di investimento, non deve essere intesa come ricerca in materia di investimenti o analisi finanziaria, e non costituisce un’offerta di acquisto o vendita di strumenti finanziari. La presente comunicazione non è rivolta a nessuna “U.S. Person” come definita nel Securities Act del 1933 e nel Prospetto. L’investimento comporta dei rischi. I risultati passati non sono indicativi di quelli futuri e non vi è garanzia di ottenere uguali rendimenti per il futuro. Il valore dell’investimento potrebbe diminuire o incrementarsi e l’investitore potrebbe perdere l’intero investimento o parte di esso. La diversificazione non garantisce un profitto o protegge contro una perdita. Il Fondo non offre alcuna garanzia di rendimento o restituzione del capitale investito. I potenziali investitori devono esaminare se i rischi annessi all’investimento nel Fondo siano appropriati alla loro situazione e devono accertarsi di aver compreso interamente la presente comunicazione. In caso di dubbi, si raccomanda di consultare un consulente finanziario al fine di determinare se l’investimento nel Fondo sia appropriato. Il KIID, che il proponente l’investimento deve consegnare all’investitore prima della sottoscrizione, ed il Prospetto sono pubblicati sui siti www.amundietf.it e sono disponibili gratuitamente presso i soggetti collocatori. Si raccomanda altresì la lettura della relazione di gestione o della relazione semestrale più recenti per maggiori informazioni sulla politica di investimento concretamente posta in essere. Una sintesi delle informazioni sui diritti degli investitori e sui meccanismi di ricorso collettivo è reperibile in lingua inglese al seguente link: https://about.amundi.com/Metanav-Footer/Footer/Quick-Links/Legal-documentation . La società di gestione può decidere di ritirare la notifica delle disposizioni adottate per la commercializzazione di quote, anche, se del caso, in relazione a categorie di azioni, in uno Stato membro rispetto alle quali aveva precedentemente effettuato una notifica.